鲍无可看空,我们要清仓离场吗

2024-12-17 【 字体:大 中 小 】

鲍无可看空了。

在其最新的二季报中写道:

本基金仓位有一定幅度的下降,部分持仓这些年大幅上涨,当前的估值偏贵,出于坚持安全边际的投资理念,我们对这些持仓进行了不同程度的减持。

并且警示:要做好,阶段性亏损的准备。在当时红利资产热度较高,而且主要持仓与红利比较一致的基金,此话可谓“忠言逆耳”。

在风险控制方面,本基金主要投资范围还是股票,相对稳定不代表不波动,不代表不回撤。以我们管理时间较长的能源基建以及沪港深精选为例,基金净值也曾发生过20%左右幅度的回撤。我们相信,我们的投资理念在长期是有效的,但在短期是有可能失效的,所以投资者对风险要有明确的预期,需要随时做好承受阶段性亏损的心理准备。

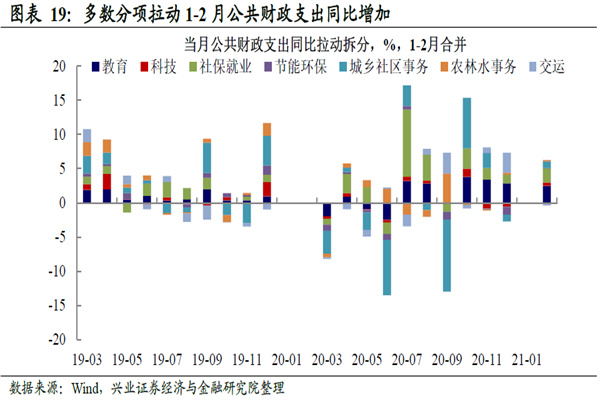

我们来回顾一下景顺长城能源基建的历史观点。大致分为下面几个阶段,如下图:

回顾鲍无可观点的历史,其实多空观点和其净值走势相关度不大,更不用会对指数的指导意义了。

比如,在2015年下跌之后,也一直保持谨慎,这种态度一直持续到2017年的中报。

2016年一季报,担心汇率与估值过高。

“人民币汇率仍然是我们担心的风险,汇率的大幅波动将对国内经济产生难以预料的影响.结合当前A股市场的估值水平,我们认为在盈利难有起色的前提下,A股市场需要谨慎对待,均衡配置的风格将在下一个阶段延续。”

2016年中报,担心经济结构性矛盾及估值过高。

“认为中国经济结构性矛盾依旧,只有改革才能真正解决问题。对于A股市场,结合当前估值水平,我们认为在盈利难有起色的情况下,A股市场需要谨慎对待。”

2016年三季报,担心房地产调控对经济的影响,同时觉得A股的估值还是高。

“我们相信房地产的调控政策将对经济开始产生影响,房地产相关产业链的需求有低于预期的可能.对于A股市场,部分投资房地产的资金将流向A股,对A股产生有利影响.但我们预计A股上市公司的盈利仍然难有起色,A股市场仍需谨慎”

类似观点一直延续到2017年1季度。

回头看,基金从2016年3月底到2017年6月底,一年多时间,净值上涨26%,同期沪深300上涨14%。

2017下半年看多成长股。

“一些价值股经过大幅地上涨,当前性价比较低。而随着创业板持续下跌,一些质地优秀的成长股开始值得投资。”

基金也买了一些像融捷股份、先导智能这些成长股。从结果来看,这段时间价值持续强,成长持续弱。

其后,对市场整体持悲观态度:

“我们预计A股市场将处于波动中。”

直到2018年4季度,开始看多:

“对于现有持仓的个股,我们都比较有信心,认为这些股票质地是优秀的,其估值也处于低估的区间。”

但一直持仓不高。到了2019年下半年,又开始看空,导致仓位不足。

“目前,这些优质股票的估值都处于较高的位置,我们倾向于更加谨慎。”

我们也知道,2019年是他的业绩相对落后的一年。

2020年1季报,基金全面看多,这成为基金后面几年的主基调:

“考虑到当前的市场估值和短期调整幅度,我们认为这个位置恐慌已无必要,相反应该乐观一些。”

“但我们发现除了这些热门股票公司以外,还是能够找到估值合理的优质标的。”

“相较于火热的明星股票,我们还是能够找到一批符合我们投资理念的公司。这些公司拥有强大的竞争优势或者不可复制的资源,基本面稳健向上,估值合理或偏低。”

回顾他这么多期的季报,有两期很特别。

一是2021年的中报,相当于是他“悟道”的一个小节。文中写道“我们之所以选择价值投资,并不是因为巴菲特靠价值投资成为股神,而是在十几年时间中,在自己不断摸索、不断感悟、不断被市场教育后,最终我们认为这就是对的。”

并提出了两点:1. 在把握股票基本面方面,“安全边际”的理念主要体现在持仓集中于高壁垒或具有显著竞争优势的公司。2. 在股票估值方面,“安全边际”的理念要求我们严守纪律,买入估值合理或便宜的股票,卖出估值过高的股票。

二是2022年的一季报,其中说:

为了证明自己的乐观,我的家庭也将相当比例的资产投入了我管理的基金。引用《巴菲特致股东的信》中的一段话:“我们只希望和我们的合伙人一起,以相同的比例赚钱。甚至,在我犯错时,我希望你们可以得到一丝慰藉,因为我和你们一起,遭受了同样比例的损失。”

这说明在2021年中开始,彻底皈依买便宜的好公司(现金流、安全边际、壁垒),并身体力行。这种方法是最适合他的投资方式。也许,这也是绝大数人应该努力的方向,放弃掉“通过判断宏观政策来判断整体市场,“通过寻找伟大企业来获取价值”,“通过判断行业景气度来寻找机会”。归根结底,99%的人没有自己想象的聪明。

鲍无可看空,认为机会不多。这说明,从他的视角来看,找不到符合他价值理念的东西。但这并不是说市场就会按照这样的猜想走。毕竟,市场上是个巨复杂系统,绝对不按着某些规律,机械重复。

同时,我有个大胆的猜测,像鲍这种对企业资质与现金流都看重的基金经理,大部分时候是看空的:估值贵了,不买;基本面不好,不买。

我也有两个朋友,一个朋友比较偏悲观,总是从“坏”的方面想问题;另外一个朋友比较乐观,总是从“好”的方面想问题。经过这么多年的比较,我发现,悲观的朋友说“YES”的时候,说风险不大的时候,准确率会很高,相反它看空的时候,准确率不是那么高;另一位朋友,说NO的时候,说有风险的时候,那真是有风险了。2015年他就是这样逃顶的。

所以,总体来说,我对于鲍无可的观点,看多的价值远大于看空的价值。

猜你喜欢

金禄电子:公司目前拥有广东清远及湖北安陆两大生产基地

4086

4086

零百加速6秒+轴距2775mm,顶配不超14万,国产卷出了花

1320

1320

最新实盘配资平台app:掘金股市,风险与机遇并存

8437

8437

引入两名新股东“补血”偿付能力 复星联合健康险拟增资498亿元

5756

5756

网上配资炒股机构:助你放大收益,掌控财富

4365

4365

珠海股票配资公司 ,想要花钱时,你最喜欢去哪里?丨YiMagazine新国货 Vol3

9794

9794

正规配资炒股:放大你的投资收益,也放大你的风险?

3239

3239

隆基绿能(601012SH):预计8月行业开工率环比不会出现较大幅度的变化

9068

9068

德龙激光公布国际专利申请:“超快激光器的快速保护控制电路及其控制方法”

6251

6251

极越CEO说某车复刻保时捷、迈凯伦惨遭网暴,但极越坚持原创设计

9188

9188

期货公司配资代理:高风险高回报的幕后推手

民间配资:高风险高回报的财富游戏?

怎么配资股票:杠杆投资的风险与机遇

炒股软件排名前十:选对工具,赢在起跑线!

最新实盘配资平台app:掘金股市,风险与机遇并存

浙江炒股配资:高杠杆下的财富游戏与风险挑战

正规配资炒股:放大你的投资收益,也放大你的风险?

免息配资穿仓:高杠杆下的风险与生存指南

加盟炒股配资:掘金股市,风险与机遇并存的财富游戏

买股票上哪加杠杆:风险与收益的博弈